블록체인 기반 사모 대출을 활용하는 기업이 증가하면서 관련 시장이 살아나고 있다고 18일(현지시간) 코인텔레그래프가 보도했다.

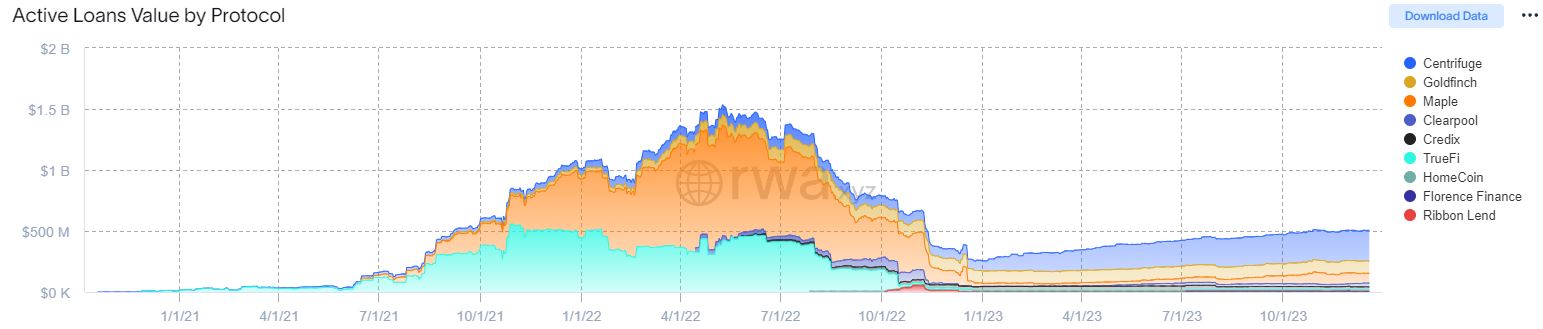

실물자산(RWA) 데이터 추적 플랫폼 'RWA.xyz'에 따르면 블록체인 기반 사모 대출 금액은 총 5억8200만 달러로, 전년 대비 128% 급증했다.

이에 대해 RWA.xyz는 "고금리 상황에서 대출 수요자들이 전통 금융기관을 대신할 블록체인 기반 대안을 찾고 있다는 신호일 수 있다"고 진단했다.

RWA.xyz가 총 1804건을 통해 이뤄진 누적 블록체인 기반 대출 금액 45억 달러를 분석한 결과 평균 대출금은 약 250만 달러(32억원)이며 평균 대출 금리는 9.64%로 나타났다. 전통 금융기관의 중소기업 대상 대출 금리는 5.75%~11.91% 수준이다.

대형 대출기관 참여도 눈에 띈다. 영국 자산운용사 파사나라 캐피탈은 클리어풀에서 7% 미만 이자율(APY)에 3830만 달러를 대출받았다. 브라질 은행 디비뱅크도 블록체인 대출 시장에 참여한 것으로 확인됐다.

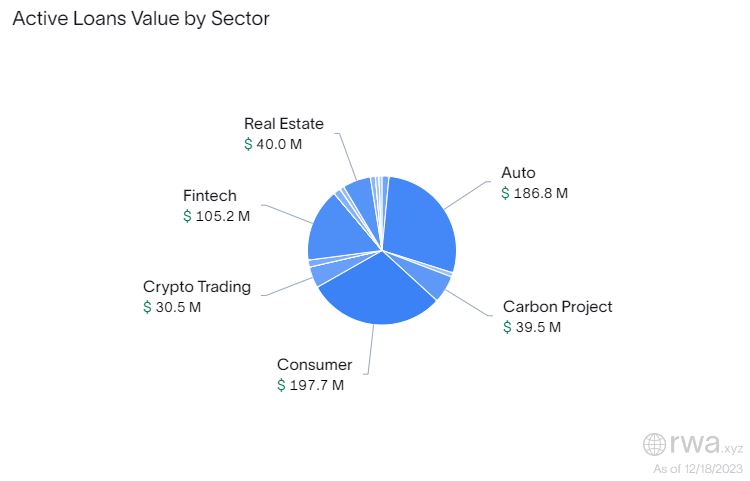

최대 블록체인 대출 부문은 ▲소비자(1억9770만 달러) ▲자동차 (1억8680만 달러) ▲핀테크(1억520만 달러) ▲부동산(4000만 달러) ▲탄소 프로젝트(3950만 달러) ▲암호화폐 거래(3050만 달러) 순이다.

1위 대출 프로토콜은 이더리움 기반 센트린퓨즈(Centrifuge)로, 대출 규모가 연초 8400만 달러에서 현재 2억5500만 달러까지 증가하며 관련 시장의 43%를 점하고 있다.

골드핀치(Goldfinch)와 메이플 파이낸스(Maple Finance)는 각각 1억4300만 달러, 1억300만 달러의 대출 규모를 기록하며 2, 3위를 차지했다.

해당 프로토콜들은 미국 달러 연동 스테이블코인 3종 테더(USDT), USD코인(USDC), 다이(DAI) 등을 통해 대출 풀을 운영하고 있다.

한편, 블록체인 기반 대출 시장은 15억 달러에 육박했던 지난 6월 당시에 비해 크게 위축된 상태이다. 1조6000억 달러 규모의 전통 사모 대출 시장과 비교하면 0.3%에 불과한 규모다.

다만 블록체인을 통한 투명한 대출 및 상환 확인, 스마트 컨트랙트를 통한 대출 및 담보 자동 회수 등의 개선점을 통해 경쟁력을 확보해갈 수 있다는 기대감이 나온다.

대체투자관리그룹 렌더리 (아시아) 캐피털의 아고스트 막진 공동창업자는 BNN블룸버그에 "투명성과 온체인 청산 메커니즘이 증가하면서 관련 대출 위험성도 완화됐으며, 절차가 긴 전통 사모 대출 부문에 비해 낮은 대출 금리를 제공할 수 있다"고 설명했다.

44

44