미국 연방예금보험공사(FDIC)는 시그니처 은행이 파산한 근본적인 이유가 '부실한 관리' 때문이지만 '위험한 암호화폐 예금' 영향도 있었다고 밝혔다.

28일(현지시간) FDIC는 보고서에서 시그니처 은행을 조사한 결과, 파산 원인이 부실한 관리 및 암호화폐 연관성에 있다는 결론을 내렸다고 밝혔다.

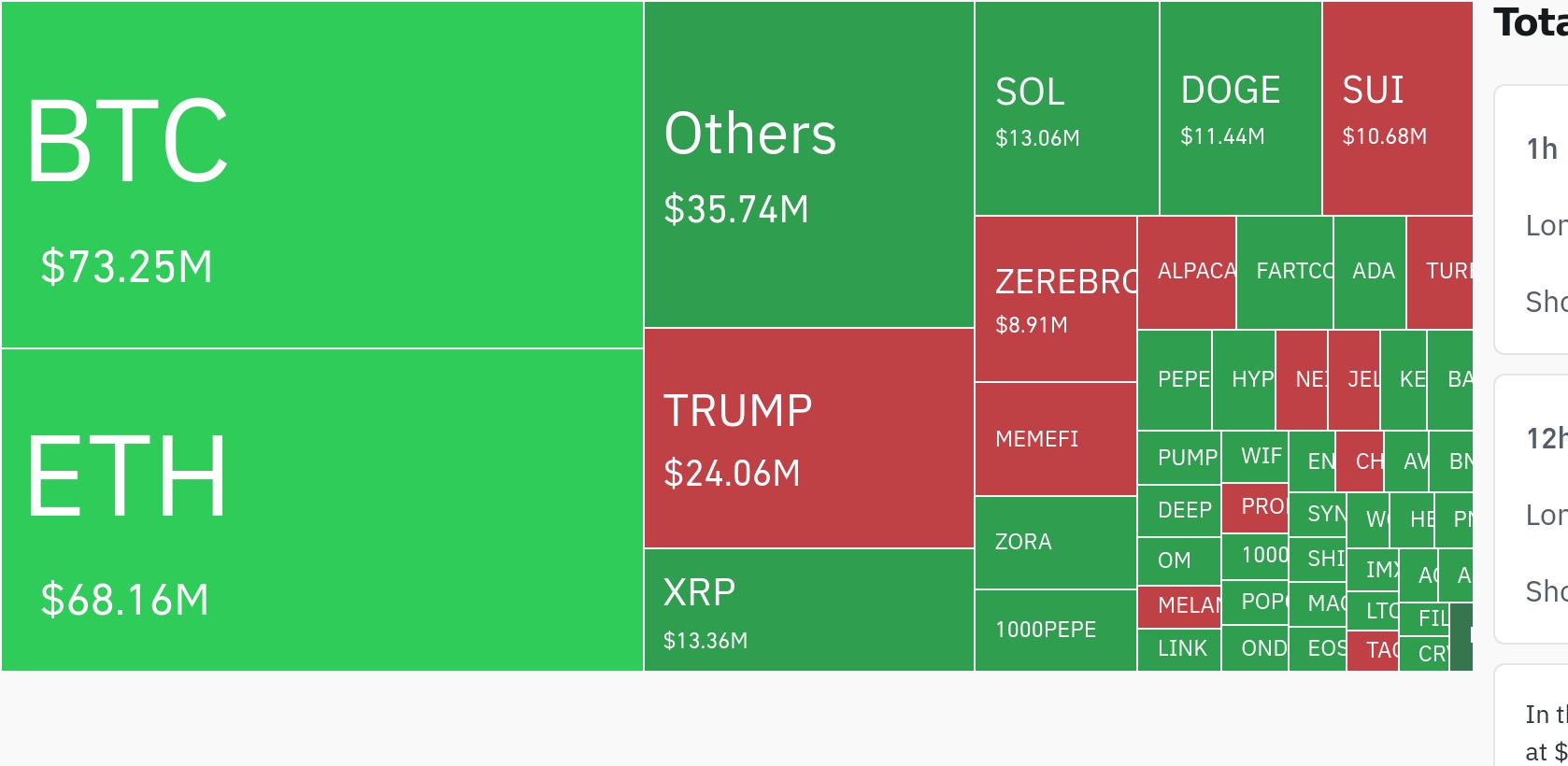

시그니처 은행은 지난해 말 기준 1100억 달러(한화 약 147조원)의 자산을 관리하는 29위 은행이었다. 암호화폐 기업에 서비스를 제공하기 시작하면서 2019년에서 2021년 사이 급성장을 경험했다.

하지만 은행권 위기감이 커진 지난 3월 186억 달러(한화 약 25조원)의 뱅크런이 발생하면서 당국에 의해 폐쇄됐다.

FDIC는 "은행 경영진이 무보험 예금의 내재적 위험을 이해하지 못했으며 뱅크런에 대비하지 못했다"고 밝혔다.

분기별 은행 데이터에 따르면 지난해 말 기준 대부분의 암호화폐 예금을 포함해 전체 예금의 90%가 무보험 상태였다.

당국은 "은행이 무보험 예금에 지나치게 의존하면서도 강력한 유동성 위험 관리 관행을 갖추지 않았다"면서 "은행의 성장 속도가 위험 관리 체계 구축 속도를 앞지른 것"이라고 지적했다.

또한 실버게이트, 실리콘밸리 은행 파산이 시그니처 은행에 뱅크런을 촉발하며 이 같은 취약성을 악화시켰다고 말했다.

암호화폐 산업 연관성도 주요 리스크로 꼽혔다.

예금자와 언론에서 시그니처를 '암호화폐 은행'으로 간주하고 실버게이트, 실리콘밸리 등 다른 은행 위기와 연결시키면서 이 같은 뱅크런이 발생했다고 주장했다.

FDIC는 "은행은 지난해 말과 올해 암호화폐 산업 혼란에 따른 리스크 감염 위험을 감지하지 못했다"고 지적했다.

한편, 감독 측면에서는 FDIC가 인력 부족으로 시그니처 은행에 적절하고 시기적절한 지침을 제공하지 못했음을 인정했다. 또한 시그니처 은행의 뱅크런이 전례 없는 속도를 보인 만큼 관련 규제를 수정할 수 있다고 밝혔다.

한편, 아드레인 헤리스 뉴욕주 금융감독국 감독관은 19일 하원 금융서비스위원회 청문회에서 "전체 예금 중 20%가 인출됐고, 이중에서도 20% 만이 암호화폐 관련 예금이었다"면서 "시그니처의 실패가 암호화폐와 관련 있다는 것은 부적절한 해석"이라고 밝힌 바 있다.

96

96