비트코인 현물 ETF가 10년 만에 미국 규제 문턱을 넘었다.

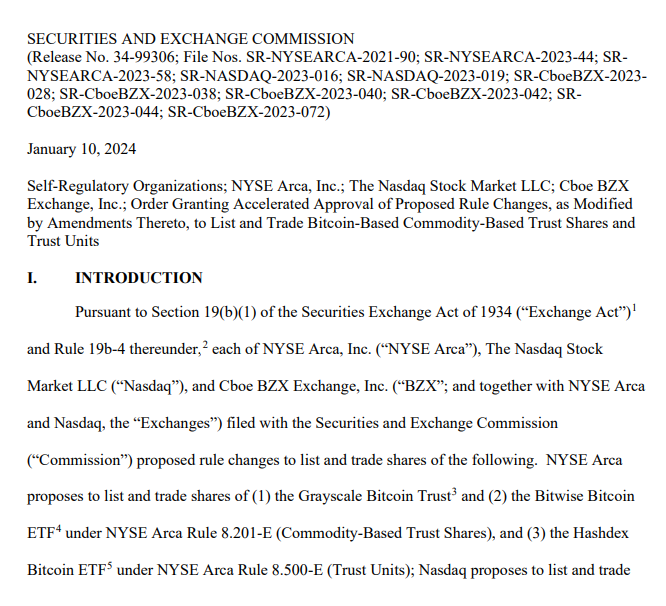

10일(현지시간) 미국 증권거래위원회(SEC)는 사상 처음 비트코인 현물 ETF를 승인했다.

11개 비트코인 현물 ETF가 규제 청신호를 받았다. ETF는 다음 영업일인 11일부터 증권거래소에서 상장돼 거래를 시작할 수 있다.

게리 겐슬러 SEC 위원장은 이날 공식 사이트의 성명을 통해 "오늘 여러 현물 비트코인 ETP 주식의 상장과 거래를 승인했다"고 밝혔다.

그는 그레이스케일 소송을 고려할 때 ETF 승인이 지속 가능한 결정이었다면서 비트코인 자체를 승인하거나 승인한 것이 아니라고 선을 그었다.

또한 "투자자들은 비트코인 및 암호화폐와 연결된 상품과 관련된 무수히 많은 위험에 대해 신중해야 한다"고 경고했다.

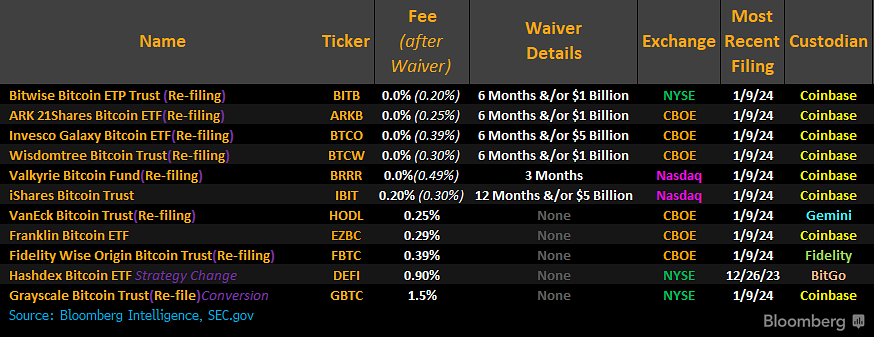

규제 승인을 받은 미국 비트코인 현물 ETF 11종은 아래와 같다. 그레이스케일은 신탁에서 ETF로 전환 신청이 승인됐다.

▲비트와이즈 비트코인 ETP 신탁(Bitwise Bitcoin ETP Trust, BITB) 뉴욕증권거래소(NYSE) 상장·거래 / 코인베이스 수탁/ 수수료 6개월이나 10억 달러까지 0.0% 이후 0.20%

▲아크 21셰어스 비트코인 ETF(ARK 21Shares Bitcoin ETF, ARKB) 시카고옵션거래소(CBOE) 상장·거래 / 코인베이스 수탁 / 수수료 6개월이나 10억 달러까지 0.0%, 이후 0.21%

▲피델리티 와이즈 오리진 비트코인 신탁(Fidelity Wise Origin Bitcoin Trust, FBTC) 시카고옵션거래소(CBOE) 상장·거래 / 피델리티 수탁 / 수수료 2024년 7월 31일까지 0.0%, 이후 0.25%

▲위즈덤트리 비트코인 신탁(Wisdomtree Bitcoin Trust, BTCW) 시카고옵션거래소(CBOE) 상장·거래 / 코인베이스 수탁 / 수수료 6개월이나 10억 달러까지 0.0%, 이후 0.3%

▲인베스코 갤럭시 비트코인 ETF(Invesco Galaxy Bitcoin ETF, BTCO) 시카고옵션거래소(CBOE) 상장·거래 / 코인베이스 수탁 / 수수료 6개월이나 50억 달러까지 0.0%, 이후 0.39%

▲발키리 비트코인 펀드(Valkyrie Bitcoin Fund, BRRR) 나스닥 상장·거래 / 코인베이스 수탁 / 수수료 3개월까지 0.0%, 이후 0.49%

▲아이셰어스 비트코인 신탁(iShares Bitcoin Trust, IBIT) 나스닥 상장·거래 / 코인베이스 수탁 / 수수료 12개월이나 50억 달러까지 0.12%, 이후 0.25%

▲반에크 비트코인 신탁(VanEck Bitcoin Trust, HODL) 시카고옵션거래소(CBOE) 상장·거래 / 제미니 수탁 / 수수료 0.25%

▲프랭클린 비트코인 ETF(Franklin Bitcoin ETF, EZBC) 시카고옵션거래소(CBOE) 상장·거래 / 코인베이스 수탁 / 수수료 0.29%

▲해시덱스 비트코인 ETF(Hashdex Bitcoin ETF, DEFI) 뉴욕증권거래소(NYSE) 상장·거래 / 비트고 수탁 / 수수료 0.90%

▲그레이스케일 비트코인 신탁(Grayscale Bitcoin Trust, GBTC) 뉴욕증권거래소(NYSE) 상장·거래 / 코인베이스 수탁 / 수수료 1.5%

업계는 자산운용사 아크·21셰어스의 비트코인 현물 ETF의 최종 결정 시한이었던 이달 10일에 SEC가 시장 선점 우위가 발생하지 않도록 여러 ETF 신청 건을 동시 승인할 것이라고 전망해왔다.

ETF는 개인과 기관 투자자가 현물 자산을 직접 보유하지 않고 현물 가격을 추적할 수 있는 방안이다. 전통 투자자에게 익숙하고 접근성 좋은 규제 투자 상품으로, 신규 투자자 및 자금을 유입시켜 비트코인 시장 판도를 바꿀 것이라는 기대감을 모았다.

게리 겐슬러 SEC 위원장은 오랫동안 비트코인은 증권이 아니라고 말하며 많은 기업이 증권법을 위반하고 있다고 주장하면서 암호화폐 산업 전반에 대해 강경한 입장을 취해왔다.

한편, 6월 15일 ETF 전문인 세계 최대 자산운용사 블랙록이 SEC에 비트코인 현물 ETF를 신청하고 피델리티, 프랭클린 템플턴 등 대형 자산운용사들이 잇달아 대열에 합류하며 관련 상품과 시장의 타당성에 힘을 실었다.

발행사들은 미국 최대 암호화폐 거래소 코인베이스가 ETF 상장 거래소 두 곳과 협력해 비트코인 시장을 감시하도록 함으로써 SEC의 시장 조작 우려를 해결하려고 노력했다.

작년 8월 연방 법원은 그레이스케일의 이의 제기 소송에서 SEC가 사실상 동일한 선물 ETF와 현물 ETF에 대해 상반된 결정을 내린 것에 대해 비판하며 현물 ETF에 대한 입장을 재검토할 것을 명령, SEC의 기계적인 반려 결정에 제동을 걸었다.이 같은 낙관적인 상황 전개 속에 블룸버그 ETF 전문 애널리스트들은 작년 10월 14일부터 비트코인 현물 ETF가 2024년 1월 10일 승인될 확률을 90%라고 예측했다.

이후 SEC는 ETF 신청사들과 논의, 협의, 수정 작업을 반복하며 ETF 승인을 위해 실질적인 작업이 진행 중인을 확인시켜줬다.

ETF 예비 발행사들은 제인스트리트, JP모건 등 대형 금융기관을 시장 조성과 투자자 대면 지원을 담당할 지정참가회사(AP)로 선정하며 비트코인 현물 ETF 판을 키웠다.

뿐만 아니라 ETF 출시 초기 유입 자본을 끌어들이기 위해 막판 서류 작업까지 계속해서 수수료 인하 경쟁을 벌였다. 본질적으로 동일한 수익을 제공하도록 설계된 ETF를 동시 제공하기 때문에 수수료는 신규 자금 유입을 결정하는 중요한 요소가 됐다. 9일 추가 수정 작업에서 블랙록은 0.30%에서 0.25%로, 아크·21셰어스는 025%에서 0.21%로 수수료를 조정했다.

블룸버그 ETF 애널리스트 제임스 세이파트는 이 같은 수수료 경쟁에 따른 진짜 승자는 소비자가 될 것이라고 말했다.

ETF 수수료를 다시 올릴 수 있다는 주장에 대해 블룸버그 ETF 전문가 에릭 발츄나스는 “ETF는 수수료를 인하할 뿐 결코 인상하지 않는다”면서 “수수료를 올리면 자문사들이 반발할 것이고 브랜드가 손상될 것”이라고 설명했다. 그는 “돈은 가장 좋은 대우를 받는 곳으로 흐르게 돼 있다”고 강조했다.

승인 예상일 임박한 가운데 SEC는 ETF 신청에 대한 직접적인 언급을 피했지만, 여러 채널을 통해 암호화폐 투자 위험성을 거듭 경고하며 시장 과열을 사전 억제하기 위한 움직임을 보이기도 했다.

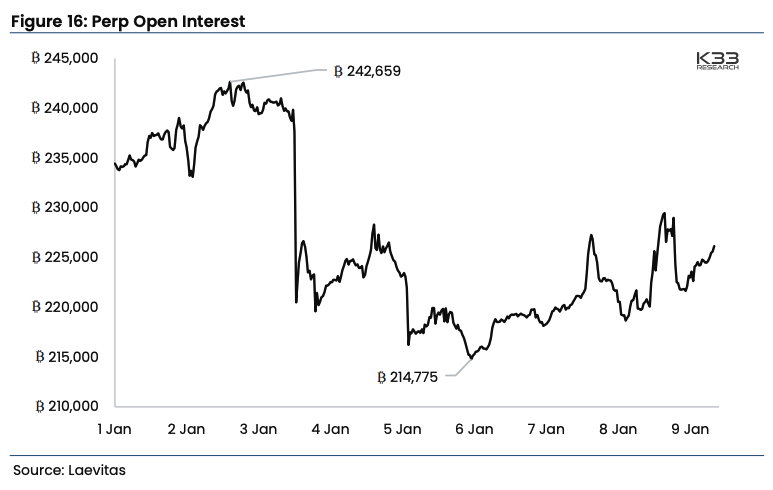

9일 SEC 공식 계정이 해킹돼 가짜 ETF 승인 공지가 올라오는 사고도 있었다. 비트코인은 4만8000달러까지 올랐다가 가짜 판명 후 4만5000달러선 아래로 후퇴했다.

승인 직전까지 시장은 불확실성과 변동성 확대를 예측하면서 관망세로 돌아서면서 4만4980달러선에서 약세를 유지했다.

ETF 출시가 승인된 현재 토큰포스트마켓에 따르면 비트코인은 상승 반전하며 3.46% 오른 4만7621달러에 거래되고 있다.

ETF 승인 낙관론에 비트코인은 작년 한해 170% 가까이 상승한 가운데 ETF 시장이 형성된 이후 비트코인의 가격 반응에 관심이 주목된다.

스탠다드차타드 은행은 "비트코인 현물 ETF 승인이 기관의 비트코인 투자가 일반화되는 '분수령'이 될 것"이라면서 2025년 말 비트코인의 급격한 가격 상승을 예상했다.

은행은 ETF가 올해 500억~1000억 달러의 자금을 끌어들여 비트코인 가격을 10만 달러까지 끌어올릴 수 있다고 전망했다. 반에크는 출시 첫 며칠 동안 10억 달러, 분기 동안 24억 달러 유입을 예상했다. 갤럭시는 첫해 140억 달러를, 비트와이즈는 5년 안에 720억 달러를 전망했다.

36

36