미국 연방준비제도(Fed·연준)가 기준금리를 1%포인트 올릴 때마다 미 금융회사들의 채권 투자·운용에서 180조원이 넘는 미실현 손실이 발생되는 것으로 나타났다.

인플레이션을 잡기 위해 금리를 올려야 하는 연준 입장에선 고민이 깊어지고 있다는게 현지 전문가들의 해석이다.

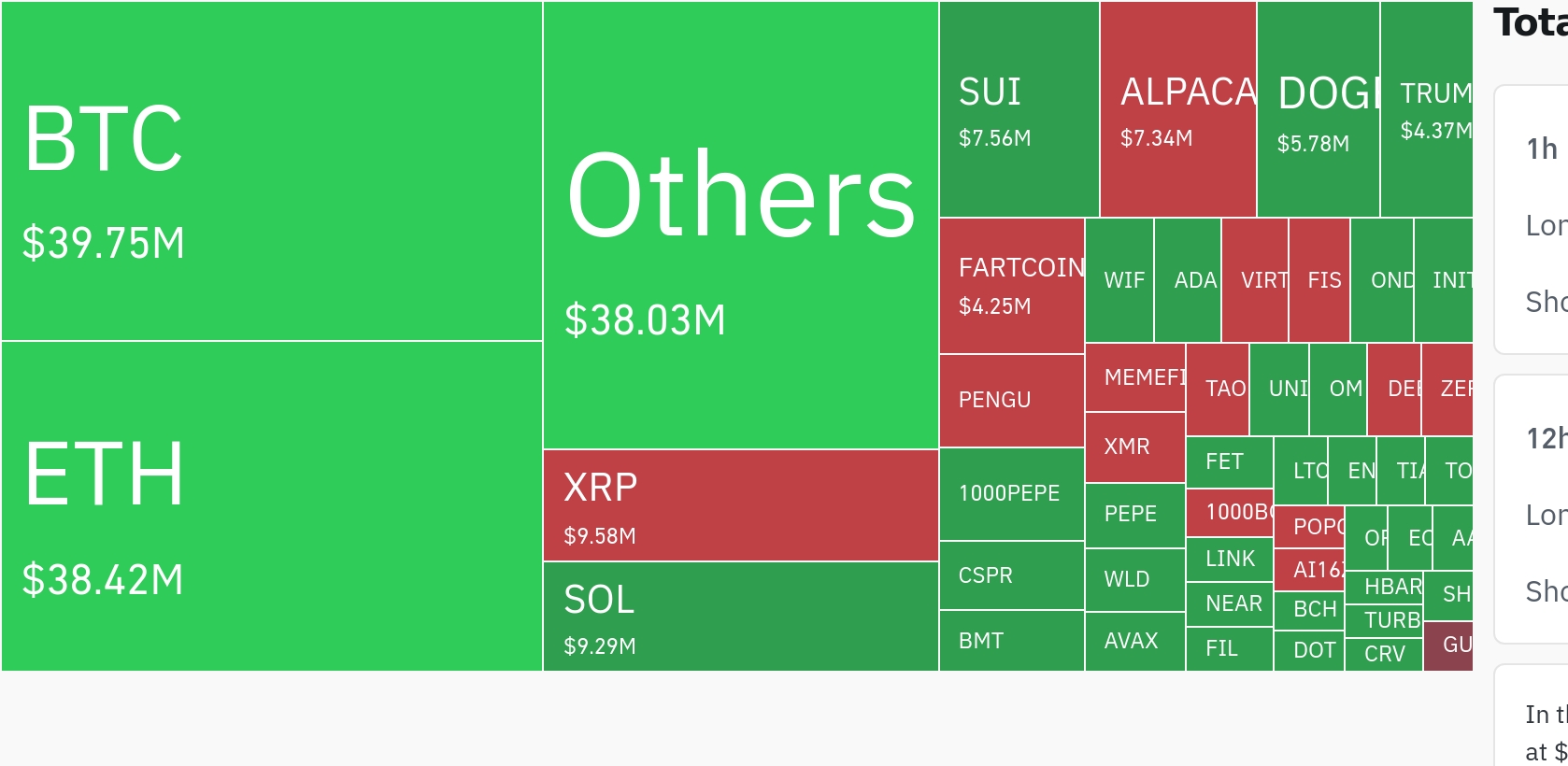

24일(현지시간)미국 연방예금보험공사(FDIC)에 따르면, 채권 가격 하락 등에 따른 미 금융회사들의 미실현 손실은 지난해 말 기준 총 6204억달러(한화 약 800조원)로, 2021년 말 79억달러(한화 약 10조 1900억원)에서 1년 만에 80배 가까이 폭증했다.

지난해 말 미 금융회사들의 자기자본 대비 약 30%에 달하는 규모다.

지난해 연준의 기준금리 인상폭은 4.25%포인트, 단순 계산하면 금리를 1%포인트 올릴 때마다 평균 1441억달러(한화 약 186조원) 가량 미실현 손실이 발생한 셈이다.

실리콘밸리은행(SVB) 붕괴를 포함해 최근 미 은행권 위기에 연준이 상당 부분 책임이 있다는 비판이 쏟아지는 배경이다.

SVB는 안전자산인 미 국채를 대량 보유하고 있었는데, 가파른 금리인상이 투자 손실을 키우면서 뱅크런(대량 예금 인출) 및 유동성 위기로 이어졌다.

현지 전문가들은“연준이 지난해 기준금리를 급격하게 올린 것은 2021년 인플레이션이 일시적이라고 판단했기 때문이다”라며 “금리인상 속도가 너무 빨랐던 탓에 SVB 등 미 중소 은행들이 대응하기엔 시간적 여유가 충분하지 않았다”고 지적했다.

연준은 지난 21~22일 연방공개시장위원회(FOMC) 정례회의에서 기준금리를 0.25%포인트 인상했다. SVB 사태로 당초 예고했던 0.5%포인트 인상에서 한 발 물러나 속도조절에 나선 것이다.

하지만 지난해 3월 이후 불과 1년 만에 기준금리를 0~0.25%에서 4.75~5%까지 끌어올렸다는 점을 고려하면 여전히 인상폭이 가파르다는 지적이 제기된다.

이에 연준은 이번 FOMC 이후 최종금리를 5.1%로 제시했다. 지난해 12월과 같은 수치로 월가 예상치(5.375%)보다 낮다.

제롬 파월 연준 의장은 “SVB는 유동성 및 금리변동과 관련해 큰 리스크를 가지고 있었다”며 “하지만 이는 예외적 사례일 뿐, 미 은행 시스템 전반에 퍼져 있는 리스크는 아니다”라고 강조했다.

37

37