S&P 500 지수가 변동성 큰 한 달 간의 시장 움직임 끝에 8월을 4개월 연속 상승세로 마감했다.

3일(현지시간) 야후 파이낸스에 따르면, 8월 한 달간 S&P 500 지수는 약 2.3% 상승했고, 다우존스 산업평균지수는 약 1.8% 올라 사상 최고치를 기록했다. 한편 나스닥 종합지수는 0.6% 이상 상승했다.

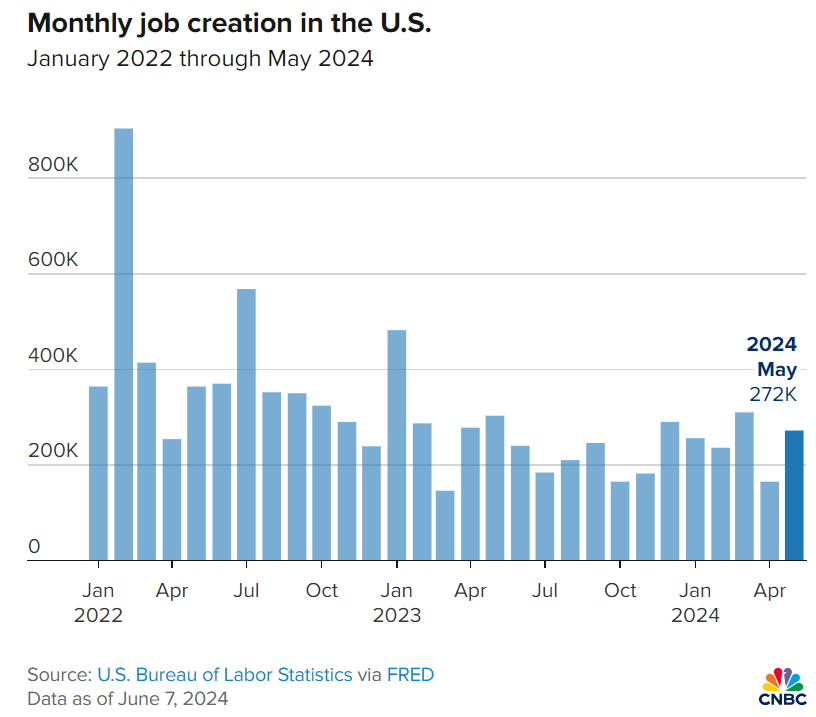

미국 시장은 노동절인 월요일 휴장한 후, 이번 주 내내 발표될 노동시장 데이터에 주목할 전망이다.

금요일 발표 예정인 8월 고용보고서가 이번 주 경제 지표의 핵심이 될 것으로 보이며, 투자자들은 7월 고용보고서에서 나타난 둔화 조짐이 과장된 것인지 아니면 더 광범위한 침체의 조기 경고인지 주목하고 있다.

구인 현황과 민간 임금 상승에 대한 업데이트도 예정되어 있으며, 서비스 및 제조 부문의 활동 점검도 있을 예정이다.

기업 소식으로는 브로드컴(Broadcom)과 딕스 스포팅 굿즈(Dick's Sporting Goods)의 분기 실적 발표가 조용한 실적 발표 주간의 주요 이벤트가 될 전망이다.

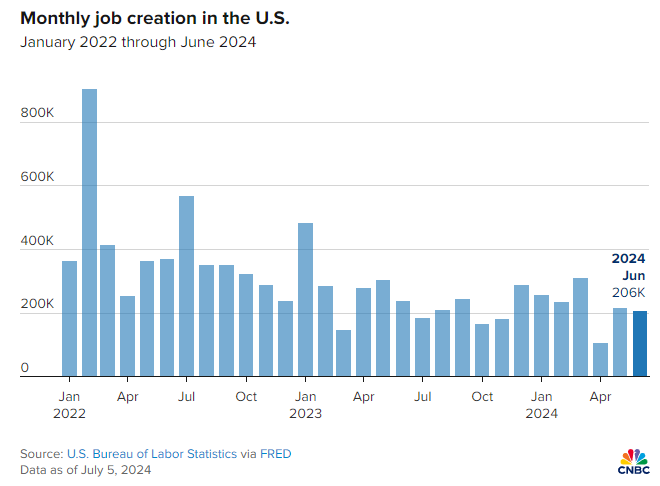

7월 미국 경제는 예상을 크게 밑도는 11만4000개의 일자리를 추가했고, 실업률은 거의 3년 만에 최고 수준인 4.3%를 기록했다. 이 보고서는 노동시장 약화에 대한 우려가 커지면서 경기 침체 공포를 불러일으켰다.

그러나 이후 몇 주 동안 추가 데이터는 미국 경제가 상당히 탄력적으로 유지되고 있음을 시사했다. 고용 보고서 사이에 노동시장을 추적하기 위해 경제학자들이 사용하는 주간 지표인 실업 청구는 7월에 나타난 상승 추세에서 반전됐다.

많은 경제학자들은 이것이 7월 고용보고서에 영향을 미친 날씨 관련 요인들이 노동시장의 약세를 과장했음을 시사한다고 보고 있다.

모건스탠리의 경제학자 샘 코핀(Sam Coffin)은 지난주 고객들에게 보낸 보고서에서 7월 실업률이 4.3%에 이른 주요 이유는 일시 해고가 이례적으로 크게 증가했기 때문이라고 주장했다. 허리케인 베릴(Beryl)로 인한 텍사스 노동시장의 즉각적인 충격이 줄어들면서 코핀은 이런 상황이 반복되지 않을 것으로 보고 있다.

코핀과 모건스탠리 경제팀은 지난달 미국 경제가 18만5000개의 일자리를 추가하면서 실업률은 4.2%로 하락할 것으로 전망했다.

코핀은 "급여 증가세 재가속으로 연준이 9월에 25bp 금리 인하를 할 것으로 예상한다"고 썼다.

블룸버그가 설문 조사한 경제학자들의 컨센서스 전망에 따르면 8월 미국 경제는 16만3000개의 일자리를 추가하고 실업률은 4.2%로 소폭 하락할 것으로 예상된다. 이는 3월 이후 처음으로 실업률이 하락하는 것이다.

금요일 발표된 연준의 선호 인플레이션 지표 최신 수치는 물가 상승률이 연준의 2% 목표치를 향해 계속 하락하고 있음을 보여줬다.

경제학자들은 이로 인해 연준이 9월 회의에서 25bp 또는 50bp의 금리 인하를 할지 결정할 때 다음 주 금요일의 노동 보고서에 더 큰 압박을 받을 것이라고 주장한다.

네이션와이드의 선임 경제학자 벤 아이어스(Ben Ayers)는 금요일 고객들에게 보낸 보고서에서 "파월 의장의 잭슨홀 연설 이후 9월 연준의 금리 인하는 확실해졌다"며 "그러나 인플레이션의 추가 냉각으로 연준은 향후 회의에서 더 공격적인 금리 인하를 할 여지가 생겼다. 특히 노동시장이 급격한 악화를 보일 경우 더욱 그렇다"고 썼다.

아이어스는 "우리는 여전히 2024년 남은 세 차례의 연방공개시장위원회(FOMC) 회의에서 더 신중한 25bp 인하를 예상하고 있지만, 경제 상황이 예상보다 더 악화될 경우 더 큰 폭의 인하 가능성도 열려 있다"고 덧붙였다.

금요일 기준 시장은 CME 페드워치 도구에 따르면 연준이 9월 회의에서 25bp 대신 50bp의 금리 인하를 선택할 확률을 약 31%로 예상하고 있다.

그럼에도 트레이더들은 올해 연준이 1%포인트의 금리 인하를 단행할 것으로 예상하고 있다. 올해 남은 회의가 3번뿐이라는 점을 감안하면, 시장은 연준이 남은 회의 중 한 번에 더 큰 폭의 인하를 할 것으로 기대하고 있다.

엔비디아(Nvidia)는 지난주 예상을 다시 한 번 뛰어넘는 실적을 발표했다. 그러나 투자자들이 엔비디아의 서프라이즈 속도와 전반적인 성장세가 지난 1년 동안 둔화된 점에 주목하면서 주가는 다음 날 부진했다.

주목할 만한 점은 주가가 6% 하락했음에도 불구하고 기술주나 시장 전체의 광범위한 매도를 촉발하지 않았다는 것이다.

대신 이는 2년 동안 매그니피센트 세븐(Magnificent Seven) 기술주가 시장을 주도한 후, 이제 시장의 다른 부분들이 기술주 리더들보다 더 좋은 성과를 내고 있다는 최근의 징후로 작용했다.

뱅크오브아메리카(Bank of America)의 미국 주식 전략 및 퀀트 전략 책임자인 사비타 수브라마니안(Savita Subramanian)은 금요일 연구 보고서에서 7월 11일 유망한 인플레이션 지표 발표 이후 70% 이상의 주식이 S&P 500 지수보다 좋은 성과를 냈다고 강조했다.

대형주의 움직임에 덜 영향을 받는 동일 가중 S&P 500 지수가 시가총액 가중 지수보다 더 좋은 성과를 냈다.

7월 11일부터 8월 29일까지 애플(Apple), 알파벳(Alphabet), 마이크로소프트(Microsoft), 아마존(Amazon), 메타(Meta), 테슬라(Tesla), 엔비디아로 구성된 매그니피센트 세븐은 누적 10.2% 하락했다. 반면 S&P 500에 속한 다른 493개 주식은 4.1% 상승했다.

찰스슈왑의 수석 투자 전략가 케빈 고든(Kevin Gordon)이 지적했듯이, 이로 인해 매그니피센트 세븐은 2022년 12월 이후 S&P 500 대비 가장 저조한 두 달을 기록했다.

뉴스 속보를 실시간으로...토큰포스트 텔레그램 가기

1

1